9月30日,国家骨科脊柱类耗材集中带量采购公示了中选结果。结果显示,大部分企业中选价格为最高价的35%-40%,没有出现此前冠脉支架、药品集采等降幅超过九成的极端情况。采购周期从两年增加到三年,中标企业可以更好地安排生产供应计划。可以说,无论从价格还是周期,本次脊柱集采的确定性都大为增加,最大程度地提高了报价的科学合理性,也更有利于稳定临床供应,市场反响较为积极。

本次脊柱集采有两大特点:一是设置了分组投标,分组标准为:1主要部件是否齐全;2全国供应能力;3累计意向采购量前85%。只有同时满足三个条件的企业才能获得A组入场券,这一标准对申报企业设置了较高的门槛,约六成企业达不到相应要求。二是本次脊柱集采对进口与国产产品一视同仁,将各厂家放置在同一水平上进行竞争,部分进口产品因此弃标/失标。这一结果预期会推动更多价格适宜的优秀国产产品进入临床,也给予具备创新产品能力、品质稳定的优质国产脊柱企业弯道超车的机会。

回顾以往冠脉支架中标企业,一些公司中标后在供应和产品组合上积极应对,成为赢家;另一些企业则受限于产品线单一,保障供应能力不足,未能从中标中受益。本次脊柱集采明年起执行,脊柱耗材行业会经历怎么样的挑战和机遇,会不会出现中标企业在市场上表现大相径庭的情况;什么企业会在新形势下赢得先机;业内人士提醒市场需要关注的以下几点

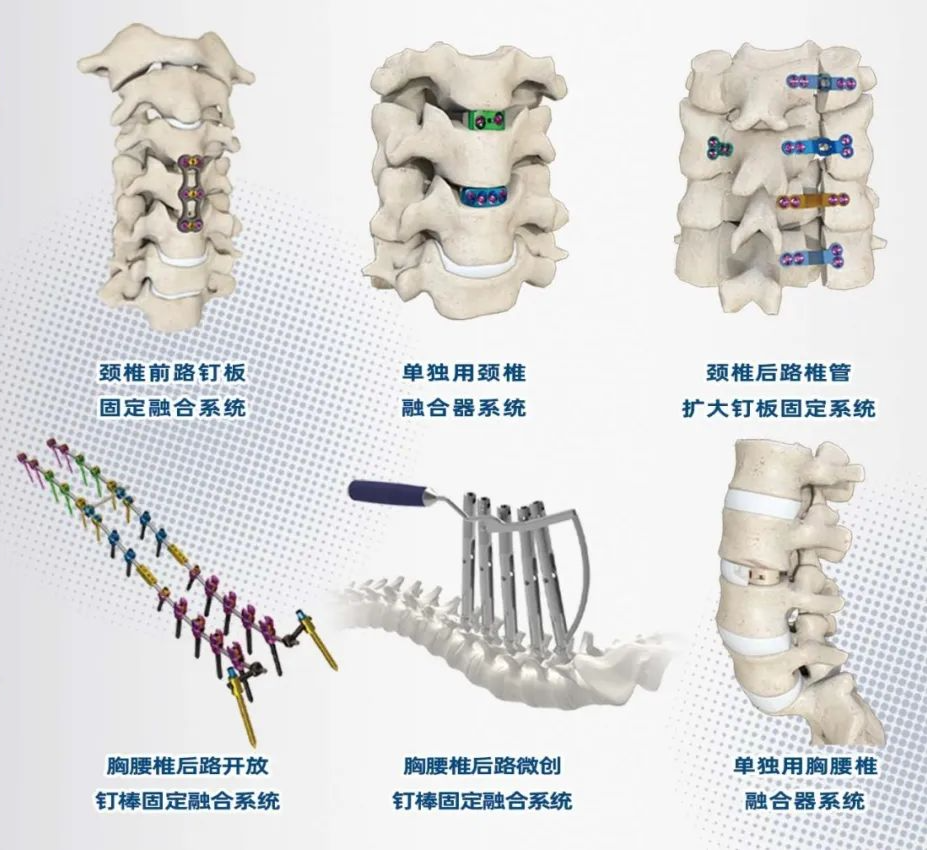

关注一入围A组主流产品的国产企业 本次脊柱集采参加申报173家企业,最终65家企业拿到了A组入场券。最终结果显示,入围A组获得5个以上主流产品系统的企业仅13家,其中国产厂家(含子公司)仅10家,不足6%。

值得关注的是,开放和微创类钉棒系统占了脊柱市场约60%的手术份额,成为最具有含金量的赛道,单独用颈椎和腰椎融合器也是主流企业必争之地。10家入围A组的国产品牌中,威高排名第一,富乐、正天、大博、三友等紧随其后,老牌企业科惠和春立也占了一席之地,进入市场才3年的浙江德康医疗在开放/微创钉棒、颈椎和腰椎组都表现亮眼,入围A组,成为十强中最年轻的国产品牌。但有些头部企业则错失颈椎和腰椎A组,更为意外的是,史赛克、创生、爱康医疗、微创和迈瑞则均被挤出十强。

关注二:进口替代加速留出的市场份额 本次集采企业在限价基础上降价60%可中标,进口企业与国产企业在同一价格竞争,国产企业的出厂价影响较小,能维持合理利润空间,但进口产品溢价大幅降低,给予经销商的利润空间进一步压缩,因此相当一部分进口品牌抛标/丢标,即使中标的进口企业也普遍悲观。

对比骨科关节和创伤集采后的情况,2022年起进口关节份额萎缩,国产品牌份额从15~20%提升至40~50% 进口创伤在对接12省价格的省份基本退出,国产品牌份额持续提升。市场预计脊柱未来替代趋势类似关节。

集采前,美敦力、强生、史赛克等进口品牌占据了50%左右的市场份额,在头部医院长期主导。集采后,进口产品服务费价格过低,代理商积极性受挫,但一些已经进入头部医院,获得临床认可、产品技术能力较强、学术能力较强的企业将会从中受益。

关注三:渠道下沉的增量 脊柱集采政策落地后,手术增量预计将来自头部医院和其他非头部的基层渠道。进口厂商之前未向非头部医院进行渠道拓展和人员培训,很难通过非头部医院进行放量,而渠道下沉正是国产公司的优势所在。考虑到脊柱产品较高的前置技术壁垒和后置销售壁垒,需要较大投入推广产品和教育医生。国产小厂商在国家集采中意向采购量很少,在集采价格下降后,很难以规模效应摊薄成本,盈利能力受到严重挑战。加之渠道销售能力相较国产A组企业差距较大,因此很难分享手术放量的红利,国产A组企业有望获得大部分渠道下沉的手术增量和市场份额。

关注四:降价合理,具备服务和供应能力的国产品牌从前期创伤、关节领域的集采政策执行的运营现况看,作为治病救人的重要工具,市场份额提升的关键因素是产品竞争和服务力。要降价,但不能一味降价,要确保产品质量和服务提供方获得基本保障,才是真正的竞争核心点。更进一步来看,只有脊柱领域产品线齐全,且中标价格合理的公司,将获得长期优势。

业内人士指出,此次脊柱集采是第三个被纳入国家级集采的高值耗材,也是骨科领域的第二次国家集采。之所以会有此次集采,是基于市场需求日益凸显。随着老龄化加速,老年人数增长,骨折、脊柱侧弯、脊椎病、关节炎等骨科疾病的患病率越来越高,患者基数在近年来逐渐增大,脊柱类植入物行业也保持了较快增长。国家组织高值医用耗材联合采购办公室主任、天津市医疗保障局副局长张铁军在接受采访时介绍,脊柱类高值医用耗材费用占全部高值医用耗材15%以上。根据中国药品监督管理研究会发布的《中国医疗器械行业发展报告(2021)》,2020年国内的骨科植入市场规模接近300亿元,其中,脊柱市场增长10%,超过创伤和人工关节,根据中国医疗器械蓝皮书,人口老龄化提高我国脊柱患病率。与其他国家相比,中国脊柱植入手术植入率仍然偏低,脊柱产品植入手术每千人中手术例数仅为0.7例,远低于英国(2.5例),美国(2.5 例),法国(3.2例),德国(5例),存量患者池明显,需求旺盛。随着老龄化程度的不断加深,未来骨科脊柱植入类耗材的需求将只增不减。

未来骨科领域,市场格局的变化,销售渠道的重新整合,企业间是整体解决方案的竞争。中小企业会加速淘汰,部分领先国内企业实现弯道超车,领先企业以稳定的产品质量和供应链吸纳外资等市场份额,在基层加大服务和供应链建设,在非VBP品类引入效率和产品,以服务解决方案竞争力打造核心优势。产品线越全,医院份额越高,生存空间越大。

总之,脊柱集采的政策落地,“不变”的是随着老龄化而来的旺盛的市场刚性需求,是行业对于质量稳定的脊柱耗材的要求,临床对于及时稳定产品供应的需求。同时,“变”的是耗材费用降低,手术量提高,且集中度会提高的行业大势。从长远来看,只有重视研发和创新,在头部医院,渠道和产品技术上都建立了较高竞争壁垒,在新材料、新术式、新产品等方面有布局和研发驱动实力,才能实现升级换代。